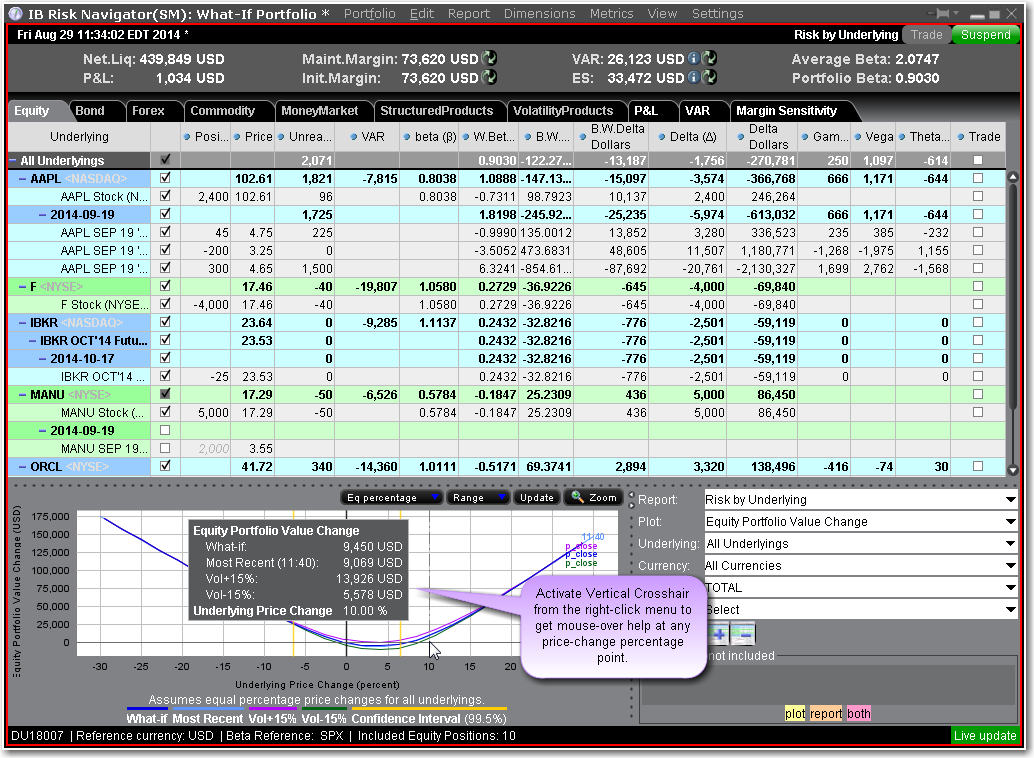

投资组合相对益&损图形显示基于底层证券价格的百分比变化,你的投资组合的某个特定资产级别(或你投资组合的某个子集)的总价值将如何变化。可用的设置可能会根据显示的资产级别而变化。

上图显示股票投资组合的投资组合相对益&损,是基于从报告选择器中底层证券列表中所有底层证券的值。

对杠杆ETFs,风险漫游的变动是根据总益&损图中其目标表现比率。例如,一个指数和其三倍反向ETF,对+10%益&损,指数益&损增加10%,ETF益&损增加-30%。当任何其中之一 被分别绘制时,显示的是自己的益&损,但也显示指数+/-30%范围和ETF的+/-90%范围。风险漫游

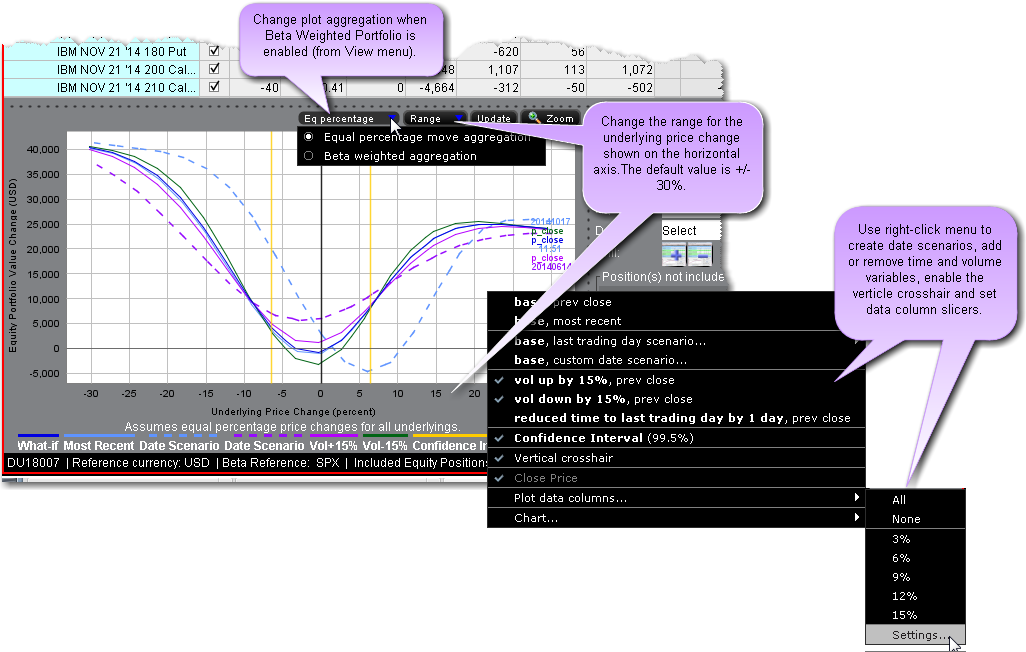

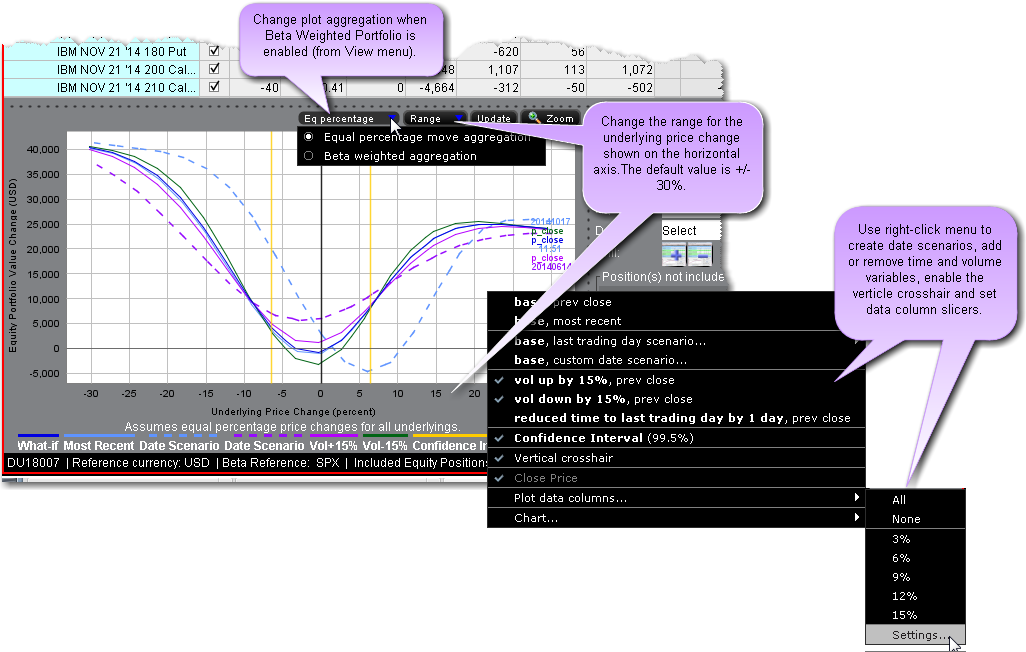

IB风险漫游中的Beta分析能够让投资人查看不同的益&损图形。在其默认格式“相等百分比”,益&损图形假设所有底层证券投资组合成分以相同百分比变化。当选择了Beta加权汇总,底层证券价格情形包括了Beta 加权价格改变。Beta说明股票的表现之上仅与市场本身的表现有关。

黄色垂直线上显示的置信区间表示以99.5%置信水平下一天内的最坏损失。使用设置m菜单上的置信子指令在95%、99%和99.5%置信水平之间切换。使用右键点击菜单中的置信区间指令打开或关闭置信水平括号。

使用右键点击菜单中的波动率上升15%*,波动率下降15%* 和减少过期日1天复选框来查看不同情形下的图形,帮助您直观的观察您期权头寸的波动率和时间风险。您可以用前一天的收盘价和最新的变动价格显示基本益&损,波动率和时间变化永远基于前一天的收盘价。

*Vol Up(波动率上升)和Vol Down(波动率下降)指令增加/降低相对百分比改变的预计波动率。相对百分比变化的计算是用15%乘以当前隐含波动率,并从当前隐含波动率中加上/减去这个值。例如,如果一个期权的当前隐含波动率是10%,则相对增加15%将使隐含波动率变为11.5%,计算如下:10 + (10 * 0.15) = 11.5% 。 如果期权的当前隐含波动率是42.45%,则15%的相对减少将使得隐含波动率变为36.082%,计算如下:42.45 - (42.45 * 0.15) = 36.082%。

当使用右键点击菜单启动益&损图形上的垂直十字线时,您将能够在任何价格变化百分比点上获得鼠标悬停信息。

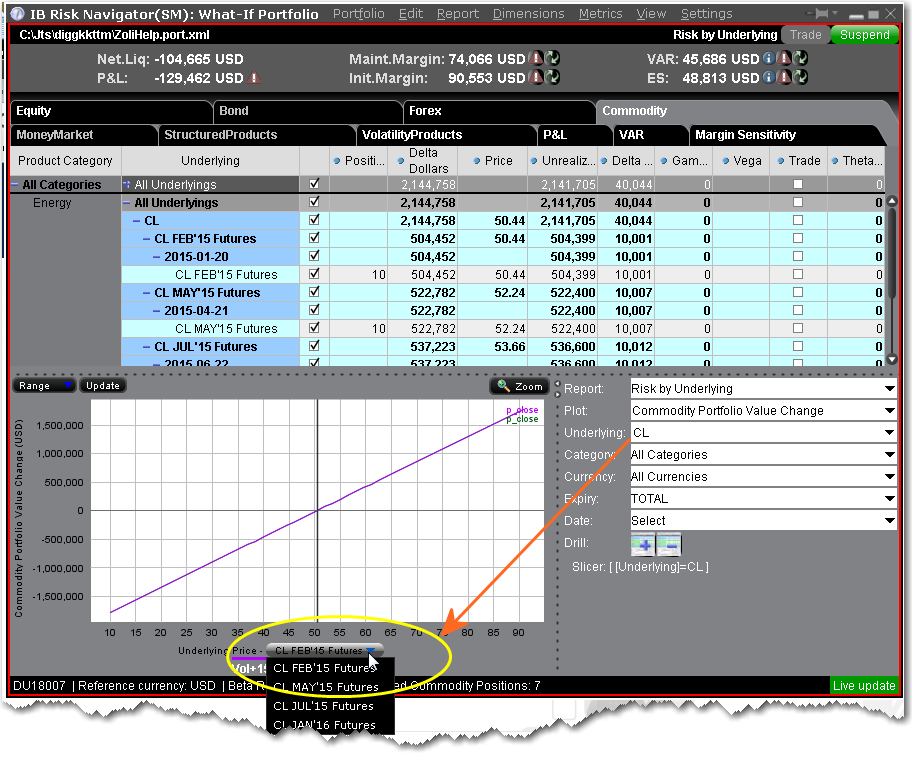

在指数价格对期货/期货期权无效的情况下,图表提供了包含用于参考价格的可用过期日选择。确定报告选择器中的“底层证券”区域仅选了一个合约。