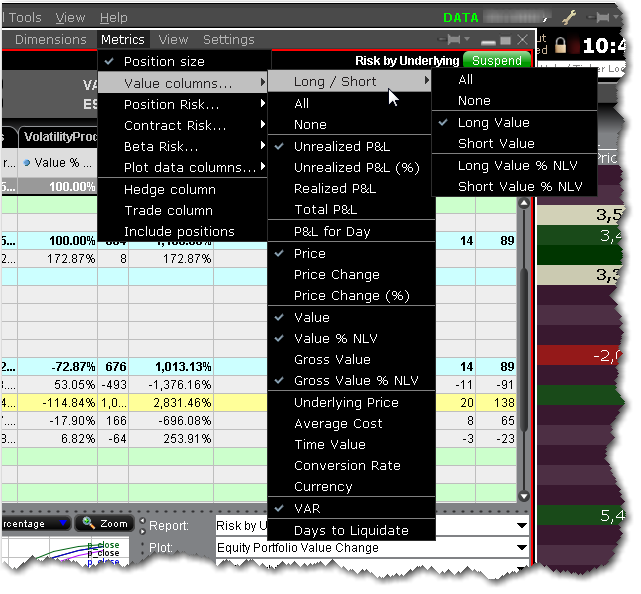

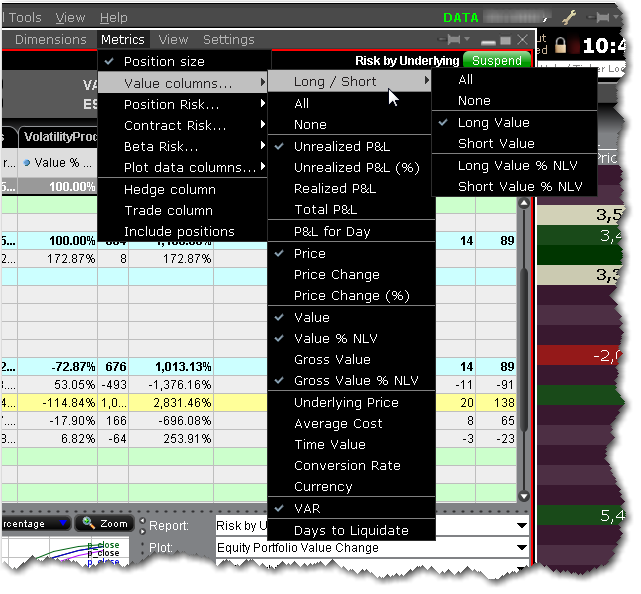

风险漫游指标菜单具有文字说明相关功能,允许你为每个报告选择可用的指标。

并非所有菜单指令均可用于所有报告。例如,投资组合分析栏仅可用于益&损总结报告。

|

指标 |

描述 |

|

尺寸栏... |

|

|

选择头寸尺寸显示合约中你的(标识的)头寸。做空头寸被标以"-"减号符号。 |

|

|

值有关的栏... |

|

| 做多/做空 | 这些栏提供了所有做多和做空头寸的总值。 |

| 所有 | 选择所有可用的价值栏包括在报告中。 |

| 无 | 取消选取所有栏。 |

|

未实现的益&损 (%) |

(头寸的市值) - (平均成本)。 (头寸的市值) - (平均成本)以百分比显示。 |

| 实现的益&损 |

(自截止时间的头寸市值*) - (这些头寸的平均成本)。 *确定已实现盈亏的交易截止时间如下: • 20:30 ET for securities • Two periods for futures: 17:30 ET and 7:10 ET |

|

"未实现的"平均成本益&损是以总数、每个底层证券、和每个头寸来显示的。 |

|

| 当天益&损 |

(当前价格 - 前一天收盘价)x (总流通股票数目)+ (所有新头寸的计算) |

|

价格 |

一个合约单位的当前市价。 |

| 价格改变 | 最后价格和前一交易日收盘价的差。 |

| 价格变动% | 最后价格和前一交易日收盘价的百分比变化。 |

| 值 |

头寸的当前市值。 头寸 x 乘数 x 价格 |

| 值% NLV |

当前值和投资组合总净清算值的比率。 对CFDS和期货:日益&损和投资组合总净清算值的比率。 |

| 总值 | 头寸的当前总市值。 |

| 总值% NLV/GMV | 做为投资组合总清算值(或总市值)百分比的头寸的当前总市值。 |

| 底层证券价格 | 底层证券价格(当头寸为衍生品时) |

| 平均成本 | 每个单位您支付的(成本)平均价格。 |

|

时间价值 |

(价格)x (头寸)。 |

|

显示将非基础头寸转换为基础货币的转换率。 |

|

| 货币 | 头寸的货币。 |

|

风险价值(VAR)代表了正常市场条件下,在特定时间区间和基于置信水平定义的百分比概率的预期损失。这是一个理论价值。并不代表潜在的最坏情况下的损失情形。 注: 在无法计算VAR的情况下,在紫色背景下显示符号"N/A"。 |

|

| 投资组合分析栏... | |

| 月初至今按市价计算益&损 | 显示当前月份的认可的收益或损失,包括为平仓和平仓的头寸。 |

| 月初至今按市价计算益&损(%) | 当前月初至今头寸的按市价计算益&损占相对投资组合总数的百分比。 |

| 年初至今按市价计算益&损 | 显示当前年份的认可的收益或损失,包括为平仓和平仓的头寸。 |

| 年初至今按市价计算益&损(%) | 当前年初至今头寸的按市价计算益&损占相对投资组合总数的百分比。 |

| 月初至今实现的益&损 | 从前一个工作日实现的月初至今益&损+当天的实现的益&损。 |

| 月初至今实现的益&损(%) | 头寸月初至今实现的益&损和投资组合总的月初至今益&损的百分比。 |

| 年初至今实现的益&损 | 从前一个工作日实现的年初至今益&损+当天的实现的益&损。 |

| 年初至今实现的益&损(%) | 头寸年初至今实现的益&损和投资组合总的年初至今益&损的百分比。 |

| 月初至今未实现的益&损 | 当前月份未实现的益&损变化 |

| 月初至今未实现的益&损(%) | 月初至今未实现的头寸益&损和投资组合总的月初至今未实现益&损变化的百分比。 |

| 年初至今未实现的益&损 | 当前年份未实现的益&损变化 |

| 年初至今未实现的益&损(%) | 年初至今未实现的头寸益&损和投资组合总的年初至今未实现益&损变化的百分比。 |

| 做多/做空 | 这些栏提供了所有做多和做空头寸的总值。 |

| 所有 | 选择所有可用的价值栏包括在报告中。 |

| 无 | 取消选取所有栏。 |

|

Delta |

这个头寸delta记录投资组合对某个底层证券敏感度的方向和大小,根据底层资产的价格变化,引起期权价格变化的程度和方向。 我们使用大写的"D"来区分IB风险导航的"头寸Delta",其计算是(delta * 头寸)用greek delta计算。头寸Delta的计算是(delta * 头寸)。 |

| Delta美元 |

delta x 底层证券价格。 |

| Delta美元% NLV/GMV | 当前风险敞口占投资组合总净清算值(或头寸值)的比率。 |

|

这个栏是由原始头寸delta派生的。每个可以派生的期货头寸或期货期权头寸为直接底层证券,期货delta = (delta / exp(r*T)) / futureMultiplier,futureMultiplier是期货合约乘数,exp(r*T)是我们目前对原始delta使用的比例因子;除以最初原始delta的收益。 |

|

|

Gamma帮助你评估方向性风险,通过确定期权将要发生的方向变化的速度,比如, delta的变化率。 我们使用大写的"G"来区分IB风险导航的"头寸Gamma",其计算是(gamma * 头寸)用greek gamma计算。 |

|

| Gamma美元 |

Gamma美元计算使用下面的公式: 0.5 x Gamma x (底层证券价格 x 1%)2 |

|

Vega代表投资组合对底层证券隐含波动率变化的敏感性,反映相对底层证券隐含波动率变化的期权价格变化。 一般做多期权头寸在隐含波动率上升时受益(下降时受损),而做空期权头寸的情形相反-在隐含波动率下降时受益(上升时受损)。 我们使用大写的"V"来区别IB风险导航的"头寸Vega",其计算是(vega * 头寸)用greek vega计算。 |

|

|

Theta代表投资组合对时间区间的敏感性,给出你投资组合的市场价值随时间的变化速率。这个指标的计算是基于假设所有其它变量保持不变,包括底层证券价格、隐含波动率和利率。 我们使用大写的"T"来区分IB风险导航的"头寸Theta",其计算是(theta * 头寸)用greek theta计算。 |

|

| Beta风险栏 | |

| 合约风险栏... | |

| 所有 |

"未实现的"平均成本益&损是以总数、每个底层证券、和每个头寸来显示的。 |

| 无 |

一个合约单位的当前市价。 |

| Delta | Delta记录投资组合对某个底层证券敏感度的方向和大小,根据底层资产的价格变化,引起期权价格变化的程度和方向。 |

| Gamma | Gamma帮助你评估方向性风险,通过确定期权将要发生的方向变化的速度,比如, delta的变化率。 |

| Vega | Vega代表投资组合对底层证券隐含波动率变化的敏感性,反映相对底层证券隐含波动率变化的期权价格变化。 一般做多期权头寸在隐含波动率上升时受益(下降时受损),而做空期权头寸的情形相反-在隐含波动率下降时受益(上升时受损)。一般做多期权头寸在隐含波动率上升时受益(下降时受损),而做空期权头寸的情形相反-在隐含波动率下降时受益(上升时受损)。 |

| Theta | Theta代表投资组合对时间区间的敏感性,给出你投资组合的市场价值随时间的变化速率。这个指标的计算是基于假设所有其它变量保持不变,包括底层证券价格、隐含波动率和利率。 |

| 隐含波动率 (Implied Volatility) | 期权的隐含波动率 |

| 隐含波动率改变 | 当前值和使用昨天收盘价计算的值之间隐含波动率的绝对变化。 |

| 隐含波动率改变(%) | 以百分比表示的当前值和使用昨天收盘价计算的值之间隐含波动率的改变。 |

| 历史波动率 | 最后可用的历史波动率。 |

| 历史波动率改变 | 做为昨天收盘的历史波动率和当前历史波动率之间的差。 |

| 历史波动率改变(%) | 以百分比表示的昨天收盘的历史波动率和当前历史波动率之间的差。 |

|

对冲 |

通过选取复选框添加一个新的栏,允许你按底层证券选择多个子投资组合(包括一个底层证券和其衍生品的你的所有头寸)和创建一个对冲定单篮子来抵消每个子投资组合的deltas。 |

| 制图数据栏.. | |

| 所有 | 在益&损图下添加所有数据分离 |

| 无 | 在益&损图下除去所有数据分离 |

| 3% | 添加或删除这对数据行 (+3%/-3%) |

| 6% | 添加或删除这对数据行 (+6%/-6%) |

| 9% | 添加或删除这对数据行 (+9%/-9%) |

| 12% | 添加或删除这对数据行 (+12%/-12%) |

| 15% | 添加或删除这对数据行 (+15%/-15%) |

| 设置 | 点击调整过滤行的值。您还可以在益&损图表上拖动分离线。 |

| 对冲栏 | 选择对选取头寸创建一个对冲定单。点击投资组合顶部的“对冲”按钮在TWS中创建对冲定单。您需要手动发送定单。 |

| 交易栏 |

仅用于假设:如果您希望将假设头寸添加到您真实的投资组合中,选取“交易”复选框为定单创建标记头寸。当您点击假设顶部的“交易”按钮时,将在TWS中创建定单。定单数量将反映您当前头寸和假设数量之间的差,所以结果将尽可能的和假设头寸一致。您需要手动发送定单。 |

| 包括头寸 | 仅用于假设: 表示您希望头寸包括在风险计算中和益&损图形计算中。 |